Често думата доверие в различни сектори се изрича без да бъде подкрепена с конкретни аргументи или да има възможност да се измерят и установят нейните мащаби. В банковия сектор доверието може лесно да бъде устойностено и измерено в цифри. Показател за това е обемът на спестяванията на гражданите и бизнесът. Ако банковата система е считана за стабилна, тези средства се поставят на депозит, който да носи доходност на притежателя му.

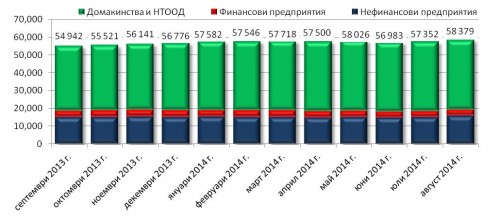

Ако проблемите, за които от известно време се спекулира бяха реални, това би означавало, че доверито на гражданите и бизнеса в банковата система щеше да бъде снето за дълъг период от време. Това от своя страна щеше да доведе до значително намаляване на спестяванията, които се държат на депозити. Отчетната статистика на Българска народна банка (БНБ) изобличава спекулациите за състоянието на сектора. В края на август общо депозитите на гражданите и бизнеса достигат 58 379 млрд. лв., като годишният им темп на прираст е 7.4% (6.9% годишен ръст през юли 2014 година). Те представляват 73.7% от БВП на страната. Депозитите на нефинансовите предприятия са 16 002 млрд. лв. (20.2% от БВП) в края на август 2014 година. В сравнение със същия месец на 2013 г. те нарастват с 9.1% (6.5% годишен ръст през юли 2014 година). Депозитите на финансовите предприятия се понижават с 9.6% на годишна база през август 2014 година (6.1% годишно понижение през юли 2014 г.) и в края на месеца достигат 3387 млрд. лв. (4.3% от БВП). Депозитите на Домакинства и НТООД са 38 990 млрд. лв. (49.2% от БВП) в края на август 2014 година. Те нарастват с 8.5% спрямо същия месец на 2013 г. (8.3% годишен ръст през юли 2014 година).

Графика: Депозити от граждани и предприятия (в млн. лв.)

Източник: БНБ

Разглеждайки данните в динамика с 12 месеца назад, се забелязва, че отливът на средства от юни е преодолян и общият обем на депозитите на гражданите и бизнеса е достигнал исторически връх. Към тези данни можем да прибавим и продължаващия темп на намаление на средните лихвени проценти по депозитите. През август 2014 г. спрямо август 2013 г. средният лихвен процент по депозитите с договорен матуритет в левове намалява с 1.23 пр.п. до 2.72%, а по тези в евро – с 1.10 пр.п. до 2.50%. В сравнение с юли 2014 г. средният лихвен процент по депозитите с договорен матуритет в левове се понижава с 0.47 пр.п., а по тези в евро – с 0.16 пр.п. Имайки предвид, че въпреки намаляващите лихвени нива по депозитите, гражданите и бизнеса, продължават да предпочитат да държат своите спестявания в банките, можем да заключим, че те остават най-сигурното място според тях за спестяванията им. А това още по-ясно затвърждава доверието им в банковата система на страната.

Ние от Fibank (Първа инвестиционна банка) винаги сме поставяли клиентите в центъра на разработваните от нас продукти и услуги. Ето защо последните години провеждахме редица проучвания, за да установим какви са техните желания и как те се изменят. Именно динамиката в живота на съвременния човек налага редица банкови продукти и услуги да еволюират и да се адаптират непрекъснато. Така ние смело можем да кажем, че сме сред първите на пазара, които забелязвхме, че потребителите все по-често търсят свободата да могат да разполагат със своите средства по-всяко време, но да не губят и лихвения си доход, който получават за тях от банката. Ето защо разработихме специално за тях IQ умна сметка. С нея колкото повече пари спестяват в сметката си клиентите, толкова по-висока доходност получават.

С IQ умна сметка всеки клиент може да разполага свободно с парите си - теглите и внасяте, когато пожелаете. Оперира както със стандартна разплащателна сметка, но получава по-висока доходност за парите си. Лихвата по сметката се начислява всеки ден и се изплаща в края на всеки 12-месечен период, като клиентите получават допълнителен лихвен бонус в края на всеки 12-месечен период. И накрая, за да бъде продуктът напълно клиентски ориентиран, не се дължат такса за откриване и няма изискване да поддържате минимална сума по сметката.

Коментари