Към средата на тази година България отчита най-големия ръст при продажбите на нови коли сред страните от Европейския съюз (ЕС). Това е констатацията от новия доклад на Европейската асоциация на автомобилните производители (АСЕА). В периода януари-юни на българския пазар са регистрирани 23 047 продажби на нови превозни средства, което представлява ръст от 30,8% спрямо същия период на 2023 г. Средният ръст за ЕС достига 4,5%. Само през месец юни общите продажби на нови коли в България се увеличават с 8,4% до 4 410 превозни средства, спрямо 3 791 автомобила година по-рано.

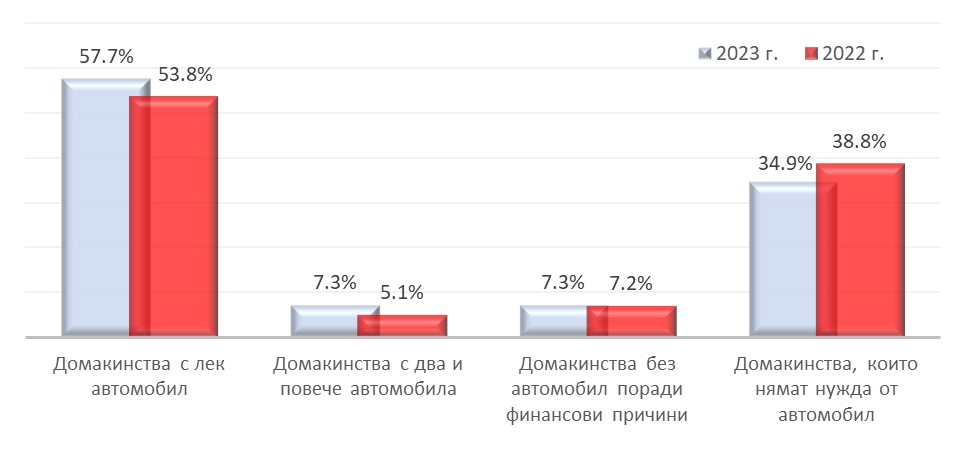

Последните данни, публикувани от националната статистика (НСИ), подкрепят положителната тенденция. Според тях делът на домакинствата, които имат автомобил, се увеличава през 2023 г. с 3,9 пр. п. до 57,5%. Повече са и семействата, които имат два или повече автомобила – от 5,1% през 2022 г. на 7,3% през 2023 г. Същевременно намалява и делът на тези, които са определили през 2022 г., че нямат нужда от лек автомобил.

Притежавани от домакинствата автомобили

Източник: НСИ

На този фон статистиката на МВР към 01.01.2024 г. показва, че в България на отчет се водят 4 030 487 моторни превозни средства. От тях регистрираните леки автомобили са 3 006 214.

Всичко това неминуемо прави и темата за финансиране на покупката на автомобил все по-важна за потребителите. Като цяло тук те имат две основни възможности – лизинг и потребителски кредит.

Закупуването на автомобил посредством потребителски кредит започва да става все по-предпочитано от потребителите и в известна степен да измества познатия вече лизинг. В основата на това решение стои следната комбинация от фактори – ниски лихвени нива и по-дълъг период на изплащане на кредита в сравнение с предлаганите на пазара лизингови планове. По този начин, разсрочвайки задължението за по-дълъг период от време, потребителят намалява месечния си разход по него и може да оперира със свободните средства в бюджета си. В тази публикация ще разгледаме именно разликите между използването на лизинг и потребителски кредит за придобиване на автомобил.

По своята същност лизингът е договор за временно ползване на даден актив срещу заплащане на възнаграждение - ежемесечна лизингова вноска. Той често се бърка с продажбата на изплащане, но между тях има съществена разлика. При покупка на изплащане купувачът придобива автомобила след плащането на всички вноски. Докато при лизинговия договор не е задължително да има прехвърляне на собствеността. С други думи при покупката на автомобила, той става собственост на лизинговата компания и в края на периода на договора автомобилът може да бъде придобит или заменен с друг, като се поднови лизингът за нов период.

В самото начало, за да можете да се възползвате от лизинг по придобиването на автомобил, вие трябва да разполагате най-често с минимум 10% или 15% от стойността на колата, която да дадете като първоначална вноска. Нейният размер варира и е пряко обвързан с остатъчната стойност и месечните ви разходи, които ще имате. С други думи, колкото по-голяма сума дадете като първоначална вноска, толкова на по-малка стойност ще бъде използваният лизинг и респективно месечните ви вноски по него. Трябва да отбележим, че самият финансов продукт доста се разви през годините и днес той има различни разновидности. Например т.нар. обратен лизинг, при който потребителят не заплаща първоначална вноска, а само месечните такси, като в края на лизинговия период той трябва да заплати цялата остатъчна сума или да я погаси със стойността на самия автомобил.

Лихвените проценти често са по-ниски от тези на банковите кредити именно, защото вие не придобивате автомобила, а реално плащате „наем“ за неговото ползване и възможността в края на периода да го придобиете на много по-ниска цена от пазарната. Всъщност тук можем да отбележим, че това е добра рекламна уловка, тъй като през времето на лизинга вие сте изплатили тази разлика в цената. С други думи, парите, които сте дали общо за придобиването на автомобила, са същите сумарно и към част от тях сте платили допълнителна лихва. Максималните стандартни периоди на лизинг, които се предлагат, са около 5 - 6 г.

Разликата между лизинг и потребителски кредит?

До съвсем скоро потребителските кредити не бяха от най-предпочитаните опции от клиентите за покупка на автомобил. Или поне нов такъв, защото максималната сума варираше между 30 хил. лв. и 40 хил. лв. През последните години обаче тя нарасна и днес достига до 80 хил. лв.

Например предлаганият от Fibank потребителски кредит „Супер кредит“ е с максимална стойност на финансиране от 80 хил. лв. или равностойността им в евро, а лихвеният процент започва от 4,15%. А от август тази година банката премахна изискването за минимален размер на месечен доход, което направи допълнително още по-гъвкав самия кредит и подходящ дори и за хора, упражняващи свободни професии и самонаети. Така, ако не търсите висок клас автомобил с включени много екстри, цената му съвсем спокойно ще влезе в рамките на тази сума.

Потребителският кредит се различава от лизинга по това, че при него нямате първоначална вноска, а просто погасявате на равни месечни вноски. При използването на потребителски кредит купувачът веднага става собственик на автомобила. Докато при лизинга, както отбелязахме, лизинговата компания притежава автомобила, докато се изплатят всички вноски. Това означава, че при ползването на потребителски кредит ще имате известни законови разходи по придобиването на автомобила, но сумата все пак е далече по-ниска от изискваните първоначални вноски при лизинга. Също така, при придобиването на автомобила отпада и необходимостта от шофирането му с пълномощно, издаването, на което също е съпроводено с известен разход.

Друга разлика между лизинга на коли и потребителския кредит е срокът за погасяване, който при кредита варира между различните банки, но най-често е до 10 г., което е два пъти по-дълго от този при лизинга и съответно месечните вноски са по-ниски. Разбира се, ако клиентът има възможност и желание, той може да погаси предсрочно целия кредит, без да дължи допълнителни такси и лихва. Нещо, което се явява доста съществена разлика, защото много често при лизинга това предсрочно погасяване не изключва лихвата, която е начислена да изплатите за целия период. Казано по-просто, при потребителския кредит заплащате лихва само до момента на предсрочно погасяване, а при лизинга вие изплащате цялата лихва, заложена във вашия договор.

Ако се случи нещо непредвидено и нямате възможност да плащате договорената по лизинга сума, то тогава лизингодателят най-вероятно ще си вземе обратно автомобила. Потребителският кредит от, своя страна, не е целеви и автомобилът ще остане при вас, като имате и допълнителната възможност да предоговорите условията по кредита с банката и по този начин да се намали вноската до ниво, което можете да си позволите в новата ситуация.

Допълнителна свобода при потребителския кредит дава и това, че клиентът сам отговаря за стопанисването и ползването на неговия автомобил. При сключването на лизинг той поема задължението да сключи и застраховка пълно автокаско за автомобила. Често той няма свободен избор с коя застрахователна компания да го направи, а е ограничен обикновено до две, с които лизингодателят работи. Това лишава клиента от възможността да избере най-добрата оферта на пазара, най-изгодната за него самия или компания, в която той самият има голямо доверие. В някои държави лизинговите компании са още по-строги, като имат дори изисквания за това максимум колко километра на година могат да бъдат изминати или конкретни райони и държави, в които е забранено да се пътува. За щастие, подобни ограничения у нас няма.

Има обаче и една неприятната част, с която докато не се сблъскате, няма и да подозирате за нейното съществуване. Ако се случи злощастно събитие и колата бъде открадната, то застрахователят ще изплати премията на собственика на колата. В този случай обаче това не сте вие, а компанията лизингодател и има хипотетичната вероятност да сте заплащали вноски за автомобила няколко години и накрая да се окажете без него и без обезщетение, но пък с действащ все още договор за лизинг, който трябва да изпълните. Такъв развой на събитията е много малко вероятен, но не е и изключен, затова се доверявайте само на лизингови компании, които имат опит и история зад гърба си и са се доказали на пазара. И, разбира се, четете внимателно общите условия на договора, който подписвате и ако прецените, че те не ви дават равнопоставеност, потърсете друга лизингова компания.

Как стоят нещата при покупката с потребителски кредит?

В този случай (при кражба) клиентът остава без превозно средство, но тъй като той е собственикът му, застрахователната премия ще бъде изплатена на него и със средствата той може да закупи нов автомобил или да погаси предсрочно използвания от него потребителски кредит.

Всичко това е само една част от особеностите и спецификите на потребителските кредити и лизинга, които е добре да знаете, за да можете да взимате информирани решения, които са ви по мярка. В следващата публикация по темата ще продължим с представянето на други отличителни характеристики между двата кредитни продукта, като ще отделим и малко внимание на сегмента на електромобилите и финансирането на тяхната покупка.

Коментари