Този генерален извод може да се направи от отчетните данни, оповестени от БНБ. В анализа си Централната банка посочва, че по-високият темп на нарастване на капитала от първи ред в сравнение с капиталовите изисквания, както и намалението на специфичните провизии за кредитен риск, благоприятстват повишаването на стойностите на капиталовите показатели. В края на юни общата капиталова адекватност е 16.96%, а адекватността на капитала от първи ред – 15.6%. През това тримесечие продължава да нараства размерът на натрупания капиталов излишък, като в края на юни той достига 2.7 млрд. лв.

Коефициентът на капиталова адекватност показва минималния капитал, който трябва да държи една банка, отнесен към активите й. Той е своеобразен буфер на банковата система, който осигурява запазване на стабилност на банковите институции при рязко влошаване на активите им. Наредба №8 на БНБ отразява изискванията на директивите на Европейския съюз за капиталовата адекватност на банките, респективно на новото Международно споразумение за капиталовите стандарти, известно в публичното пространство като Базел ІІ. С наредбата се определя минималният размер, елементите и структурата на собствения капитал на кредитните институции и минималните капиталови изисквания за поеманите от тях рискове, както и изискванията за оповестяване. Отношението на капиталова адекватност по Първи стълб, изисквано от българските банки, е 12%. В същото време минимално изискуемото ниво за банките в ЕС е 8%.

От отчетната статистика на БНБ е видно, че коефициентът за капиталова адекватност на българската банкова система е значително над изискуемия минимум. Това показва, че банките в страната поддържат достатъчен резерв, за да бъдат сигурни, че дори и най-мрачните сценарии за развитието на глобалната икономика да се случат, системата ще бъде достатъчно гъвкава, за да остане ненарушена нейната стабилност.

Друг показател, отразяващ стабилността на банковата система в страната, е коефициентът на ликвидност. Той отразява нейната фактическа способност да посреща задълженията си и да се разплаща във всеки един момент, т.е. да има налични активи, които бързо могат да бъдат трансформирани в парични средства. Според наредбите на регулаторния орган БНБ банките трябва да управляват своите активи и пасиви по начин, който им гарантира, че редовно и без загуба могат да изпълняват ежедневните си задължения както в нормална банкова среда, така и в условията на криза. Към средата на годината коефициентът на ликвидност на банковата система в страната е 25.9%.

Данните от отчетната статистика на БНБ ясно показват, че банковата система продължава да превишава значително минимално изискуемите нива, гарантиращи финансово здраве и стабилност, а спрямо тези в ЕС ги превишава почти двойно. Този факт сам по себе си показва, че банките, опериращи в страната, са значително по–стабилни и с по-големи буфери срещу поява на сътресения. Това се потвърди през първата половина на годината, като политическата криза не успя да повлияе върху нейното здраве.

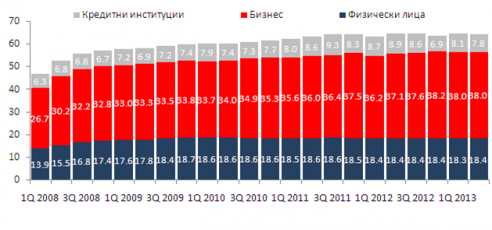

През второто тримесечие брутните кредити нарастват със 110 млн. лв. (0.2%), което се дължи основно на експозициите на дребно. Кредитите към граждани и домакинства се увеличават през второто тримесечие със 78 млн. лв., като в основата на ръста са потребителските кредити. За тримесечието обемът на отпуснатите корпоративни кредити също се увеличава с 54 млн. лв. За полугодието са извършени разходи за обезценка за 499 млн. лв., или със 7.9% по-малко спрямо същия период на миналата година. Общият брой отпуснати кредити през първите три месеца нараства на годишна база с 2.14%. Имайки предвид отчетените данни през второто тримесечие, може да се очаква, че броят на отпуснатите кредити е продължил положителната тенденция на ръст спрямо същия период на 2012 г. В края на юни депозитите на домакинства са 35.574 млрд. лв., което е 44.4% от БВП. Те нарастват с 9.7% спрямо същия месец на 2012 г. Данните на БНБ показаха, че през първото тримесечие броят на депозитите над 1 000 лв. се е увеличил с 3.5% на годишна база.

Графика: Кредити (в млрд. лв.)

Източник: БНБ

Към края на първото полугодие на 2013 г. лошите и преструктурирани заеми представляват 23.05% от общия обем отпуснати към бизнеса и домакинствата средства. Делът им намалява спрямо отчетените през май 23.16%. Данните на БНБ показват спад за втори пореден месец. На годишна база той е 1.14% до 9.82 млрд. лв. През май намалението бе с 0.94%. На месечна база (спрямо май т.г.) делът на лоши кредити намалява с 0.42%.

Публичните компании сред банките също изненадаха приятно инвеститорите, като отчетоха по-добри от очакваните показатели. Най-ярко се открои Fibank (Първа инвестиционна банка), която реализира 46.3% повишение на печалбата си на годишна база.

Стабилната опора, която има българската икономика в лицето на банковата система в страната, дава основание да се отхвърлят очакванията за резки дисбаланси в макроикономическите показатели. Увеличените своевременно буфери от страна на банките гарантират не само стабилност на системата, но и показват, че институциите разполагат с достатъчно ресурс, за да проявят необходимата гъвкавост, с която да гарантират спокойствието на своите клиенти.

Коментари