Последните няколко години пазарът на жилища може да се похвали с толкова силен интерес, който надминава дори и този към така характерните за българина теми като футбол и политика. Генезисът на този интерес бе в ръста на доходите на работещите, съчетан с най-ниските лихвени нива по жилищните кредити, регистрирани някога в страната. Това направи имотите изключително достъпни и интересът към тях не затихна дори при отчитани годишни ръстове в средните цени, вариращи между 15% и 30%. По данни на БНБ през месец август 2024 г. средният лихвен процент по жилищните кредити в левове спада с 0.01 пр. п. до 2.52%, а годишният процент на разходите (ГПР) по тези кредити нараства с 0.01 пр. п. до 2.84%. Според националната статистика (НСИ) тримесечният общ доход средно на лице от домакинство през второто тримесечие на 2024 г. е 3 216 лв. и нараства с 20.5% спрямо същия период на 2023 година. В номинално изражение през второто тримесечие на 2024 г., в сравнение със същото през предходната година, доходите от работна заплата нарастват от 1 528 на 1 808 лв. (с 18.3%). По данни отново на НСИ за първото тримесечие цените на жилищните имоти в страната са се покачили с 16% спрямо година по-рано. Подобен ускорен ръст не е регистриран от 2022 г. насам. За сравнение - през 2023 г. годишният ръст в цените бе около 10%.

Въпреки успокоението в цените, което се отчита от пазара, то основните фактори – доходи и ниски лихвени нива по кредитите, все още стимулират интереса на купувачите. Целите, зад които стои желанието за придобиване на имот, най-общо могат да се разделят в две посоки. Първата е възможност за притежаване на собствен дом. Пред купувачите с този мотив не стоят много възможности за избор, защото необходимостта от място за живот е водеща.

Вторият тип купувачи разглеждат покупката на недвижим имот като сигурна инвестиция, чиято стойност с годините ще нараства, а междувременно биха получавали и пасивен доход от наем на имота. Това, което ги притиска, са бързите темпове на намаляване на стойността на техните спестявания поради нивата на инфлацията. По данни на НСИ годишната инфлация за миналата година е 4.7%, а средногодишната (за периода януари - декември 2023 г., спрямо периода януари - декември 2022 г.), е 9.5%. През тази година статистиката отчете съществено намаление на нивата на инфлацията и към месец август 2024 г. тя е 2,1% на годишна база, а средногодишната инфлация за периода септември 2023 - август 2024 г., спрямо периода септември 2022 - август 2023 г., е 3.6%.

Източник: НСИ

Източник: НСИ

В същото време лихвените нива по депозитите, които са и най-сигурният инструмент за спестяванията на българина, не успяват дори да достигнат нивата на инфлацията. По данните на централната банка през август 2024 г. средният лихвен процент по депозитите на домакинствата с договорен матуритет в левове се повишава с 0.01 пр. п. до 0.90%, а по тези в евро – с 0.26 пр. п. до 1.78%. Средните лихвени проценти по овърнайт депозитите в левове и в евро се запазват на нива от 0.01%.

*овърнайт депозити - депозити със срок от 1 ден, които обикновено са за по-голям по размер суми и се откриват от корпоративни или институционални клиенти на банките.

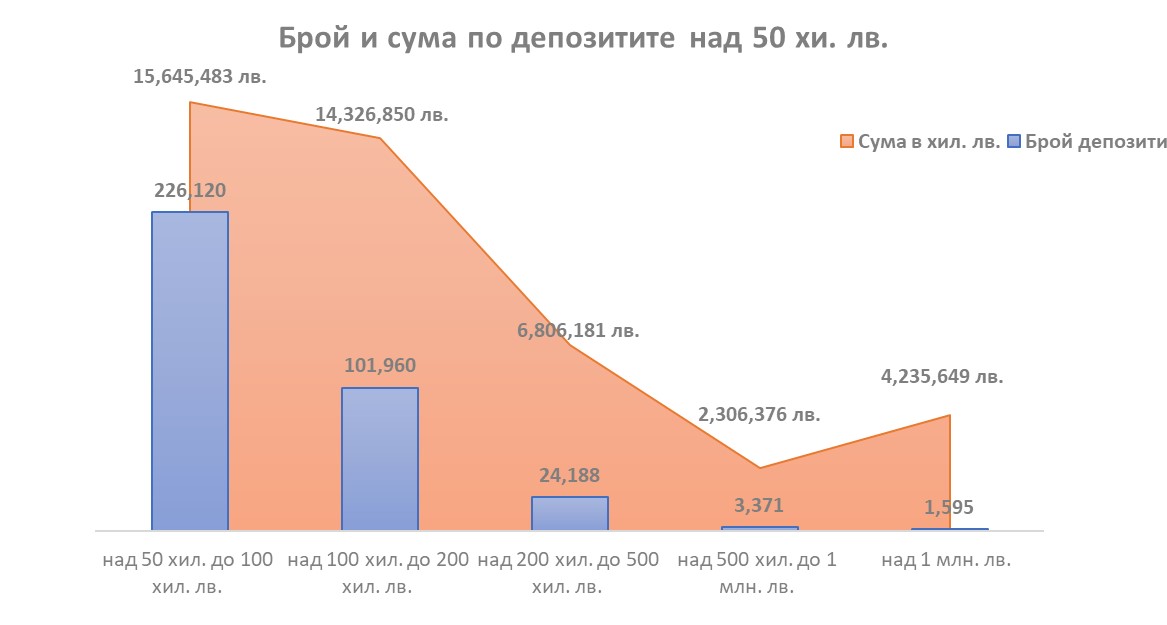

По данни пак на БНБ в банките към средата на годината има 357 234 броя депозити, чиято стойност е над 50 хил. лв., а общата им стойност е за малко над 43 млрд. лв. Именно хората, имащи спестявания на подобни нива, са тези, които в ситуацията на инфлация и ниски лихви по депозитите, предпочитат да потърсят друго „убежище“ за техните средства, което да съчетава, сигурност и възвръщаемост. Ето защо те често се насочват към покупка на имот като най-позната за тях възможност.

Източник: БНБ

До колко обаче „сметките“ излизат?

На теория всичко звучи като безпогрешен инвестиционен план, в който няма какво да се обърка, но практиката често ни показва, че без да си направим предварително добре „сметките“, те може и да не излязат. За да има смисъл в това начинание, трябва да съпоставим очакваните приходи към разходите. Ако разполагате с пълната сума на средствата за придобиване на жилището, това би бил добър вариант, в който без значение от пазарното развитие на цените, веднага ще можете да започнете да имате доход от наем.

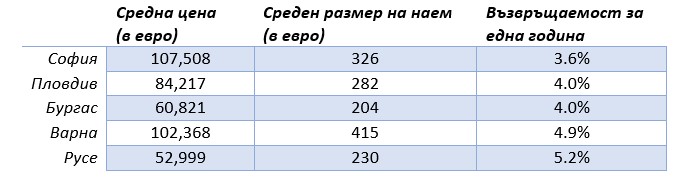

Например, ако решите да вложите средствата си в двустаен апартамент, който е най-предпочитан от наемателите и разходите му за покупка са по-ниски, нека да видим каква ще бъде възвръщаемостта. Тъй като официални данни няма, ще използваме информация от един от най-големите сайтове за недвижими имоти в страната - www.imot.bg. Към началото на месец октомври средната цена на двустаен апартамент в столицата е 107 508 евро, а средният наем е 326 евро на месец. За една година имотът ще донесе на неговия собственик доход от наеми в размер на 3 908 евро. Съотнесено към неговата инвестиция за покупката на имота, това означава доходност от 3,6% на година. От 5-те най-големи градове в страната това е и най-ниската доходност, като в Русе тя достига до 5,2%, а във Варна е 4,9%.

Източник: www.imot.bg

Тук трябва да направим и една забележка. В тези изчисления не са включени и няколко други разходи, които натежават на крайната доходност. При същинската покупка на имот ще ви се наложи да заплатите няколко допълнителни такси като: нотариална такса, такса за вписване, общински данък и т.н. Всички те, в нашия случай, ще доведат до допълнителни разходи от около 5 хил. евро. Друг разход ще бъде комисионата за агенцията, през която ще бъде закупен имотът. Тази комисиона може да варира межди 2% и 5% от цената на имота. Към всичко това нека прибавим и годишния данък за притежавания имот и, разбира се, данъка от 10% върху доходите, които сте получили от наем. Ако прибавим всичко това към нашето изчисление, то очакваната възвръщаемост може да спадне и с повече от 1 пр. п. от посоченото в таблицата по-горе.

Повечето потребители не разполагат с подобен обем свободни средства. Както се вижда от графиката по-горе, делът на депозитите, възлизащи над 100 хил. лв., е изключително малък. Това означава, че за остатъчната стойност от спестяванията ще трябва да се използва жилищен кредит, за да може да се придобие имот. В следващата част на нашия анализ ще разгледаме именно този случай и ще ви представим една интересна алтернатива, разработена във Fibank, която няма аналог на българския пазар.

Коментари